Erinnern Sie sich noch, wann Sie zuletzt ein Konzertticket gekauft haben? Wahrscheinlich stand oben links Eventim, oder? Die CTS Eventim KGaA ist einer der Weltmarktführer im Live-Entertainment-Geschäft und verdient besser als alle anderen. Schauen wir uns den Jahresabschluss an.

Umsatz

- Wie hoch war der Umsatz des CTS Eventim-Konzerns im vergangenen Jahr und um wie viel hat er sich im Verhältnis zum Vorjahr verändert? Wieviel Umsatz erzielt CTS Eventim im Vergleich mit seinen Wettbewerbern?

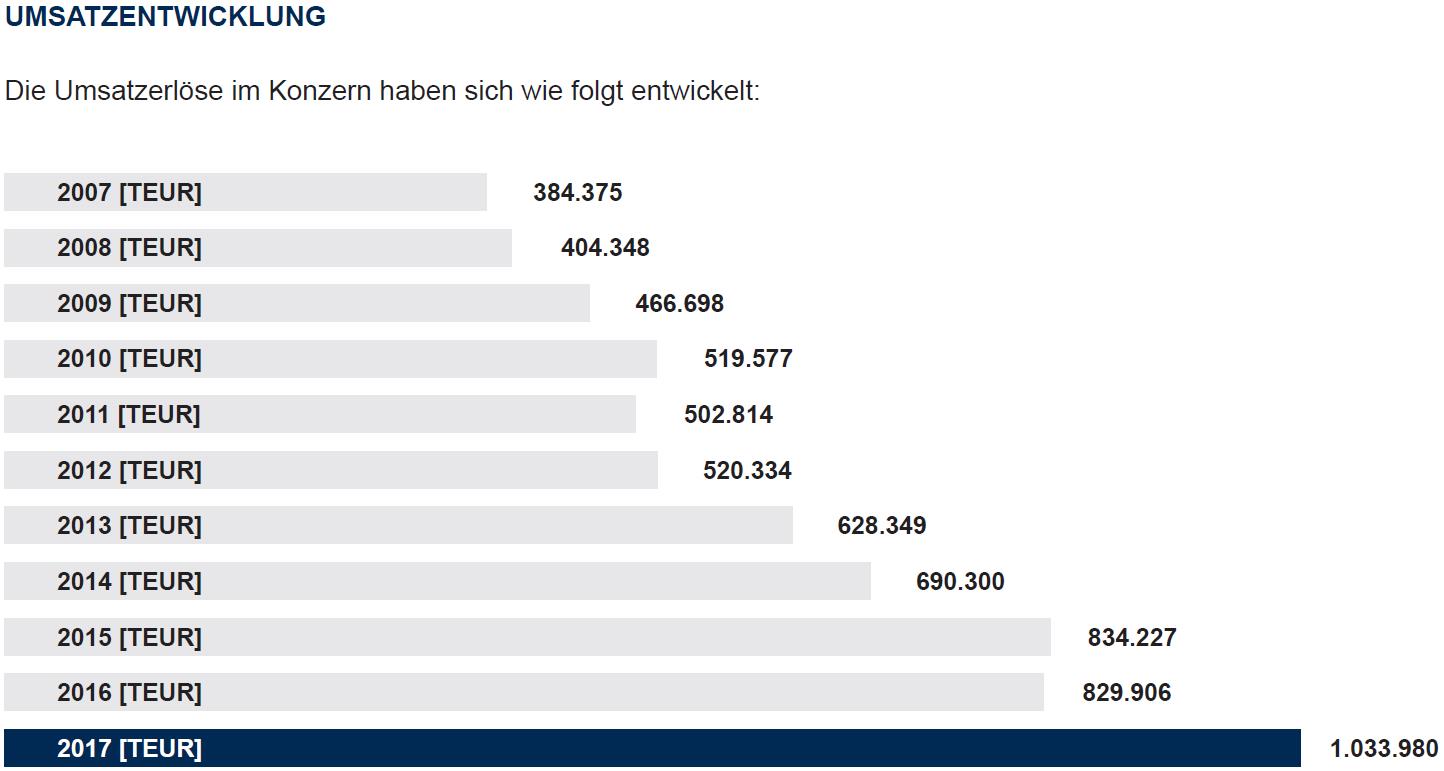

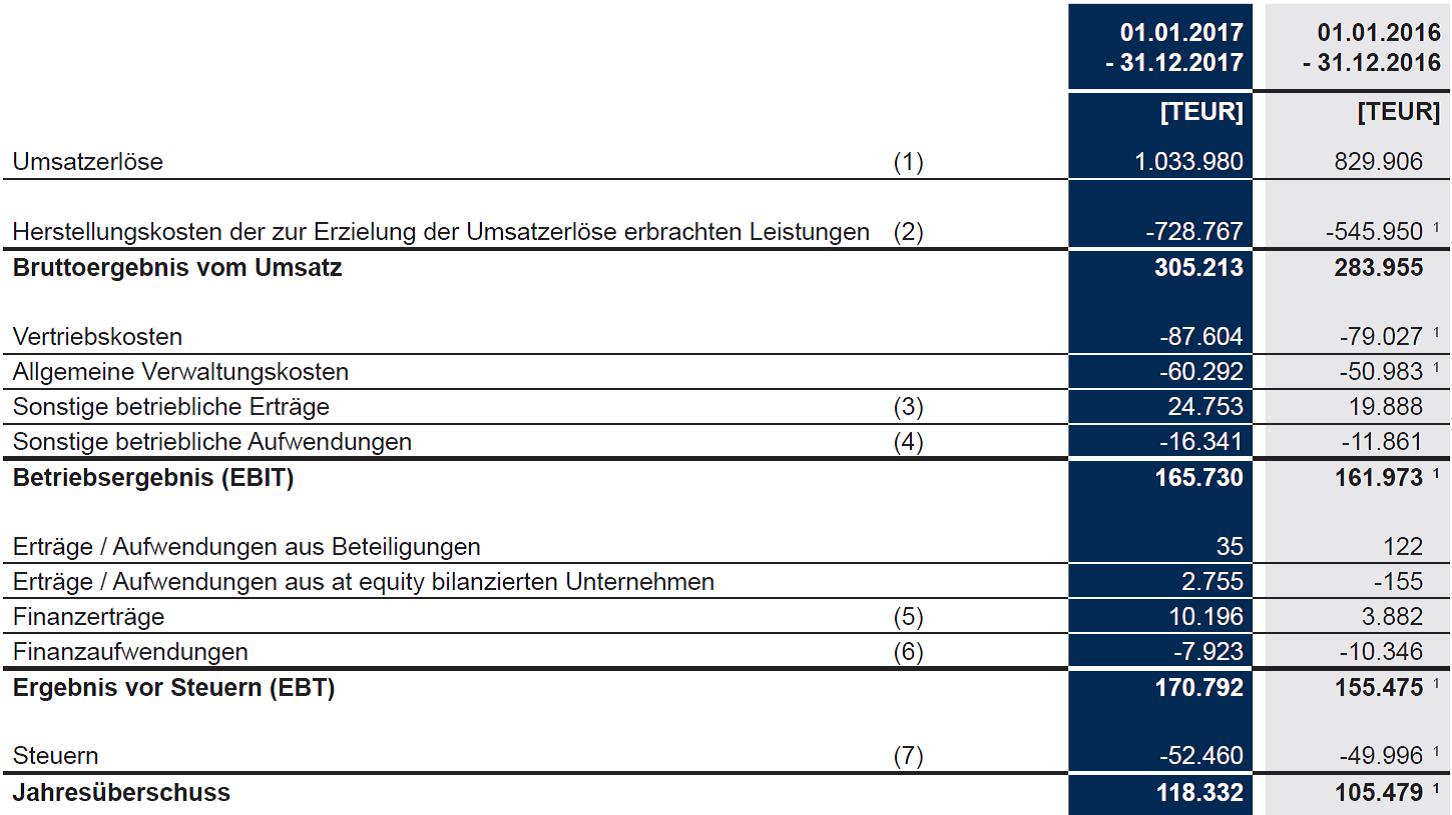

CTS Eventim ist eine beeindruckende Wachstumsstory. Nach einem Umsatzsprung um 25% wurde erstmals in der 47jährigen Unternehmensgeschichte eine Milliarde Euro umgesetzt, nach einem fulminanten Wachstum in den letzten zehn Jahren.

Das im MDAX gehandelte Unternehmen verdient sein Geld nicht nur durch Ticketverkäufe, sondern auch durch das Veranstalten von Konzerten und Events (Rock am Ring, Bruce Springsteen, Helene Fischer und viele andere) sowie als Eigentümer wichtiger Eventlocations (unter anderen die umsatzstarke Kölner Lanxessarena und die traditionsreiche Waldbühne in Berlin). Das ist der große strategische Vorteil gegenüber Wettbewerbern wie der Deutschen Entertainment AG (DEAG) und Live Nation aus den USA: CTS Eventim kontrolliert die gesamte Wertschöpfungskette und muss sich den Ticketumsatz daher mit weniger Beteiligten teilen. Und das zunehmend weltweit und im Internet.

Der deutsche Wettbewerber DEAG spielt mit 160 Millionen Euro umsatzmäßig in einer anderen Liga und wächst längst nicht so nachhaltig – was auf eine weniger konsequente strategische Orientierung schließen lässt. Live Nation dagegen ist mit 11 Milliarden Dollar deutlich größer und versucht, auch im attraktiven europäischen Markt Fuß zu fassen. Und auch Amazon überlegt am Einstieg in den Tickethandel – kein Wunder bei den Gewinnmargen! Amazon hätte ebenso wie Eventim eine sehr gut geölte IT-Infrastruktur. Analysten erwarten aber, dass die Eventim-Erfolgsgeschichte weitergeht. Mal sehen, ob die Kontrolle der Wertschöpfungskette weiterhin einen Vorteil bringen wird.

Profitabilität

- Wie hoch ist der prozentuale Anteil des operativen Ergebnisses EBIT (Earnings before interest and taxes, Gewinn vor Zinsen und Steuern) am Umsatz?

Die EBIT-Marge von CTS Eventim beträgt beeindruckende 16,1%, absoluter Erfolgstreiber war das Ticketing mit 35%(!). Die Geschäfte Ticketing und Live Entertainment befruchten sich: offenbar ist es für die Ticketmarge sehr lukrativ, auch die Konzertdurchführung zu kontrollieren. Denn die DEAG mit 3% und Live Nation mit 1% EBIT-Marge stehen wesentlich schlechter da. Ein so großer Unterschied, und das seit Jahren, ist absolut ungewöhnlich. CTS Eventim scheint also operativ vieles besser zu machen.

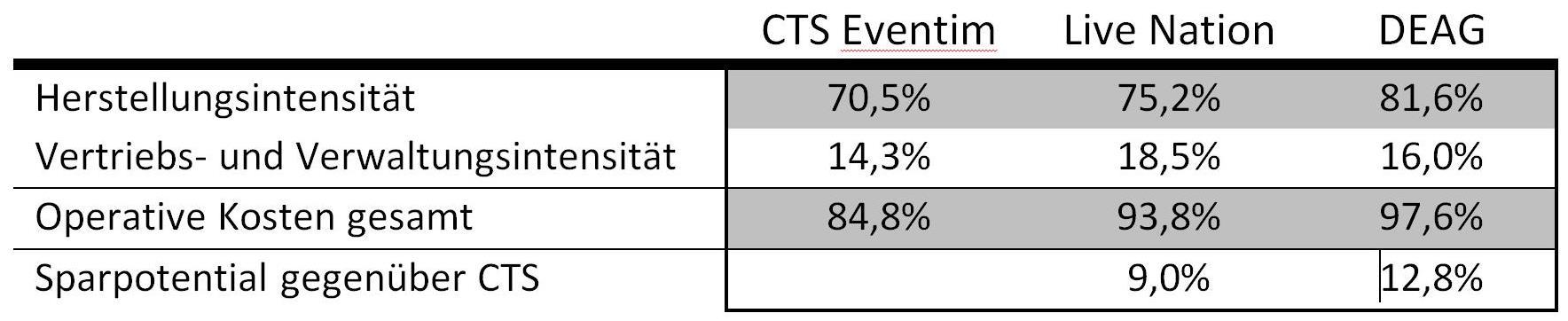

Warum verdient CTS Eventim also so viel mehr als seine Wettbewerber? Bei diesem Vergleich helfen die Umsatzintensitäten. Eventim gibt 70,5% vom Umsatz für die Leistungserbringung aus, Live Nation 75,2% und die DEAG sogar 81,6%. Damit spart Eventim also operativ 5 bis 10 %-Punkte vom Umsatz; ein sehr großer Vorsprung, der zu einem großen Teil an effizienteren IT-Strukturen liegen dürfte. Bei Vertrieb und Verwaltung ist es ähnlich: hier sind es zwischen 4 und 7 %-Punkte vom Umsatz. Ergibt zusammen ein Margenpotential von 9 bis 12,8% – exorbitant!

Tatsächlich investiert CTS stark in seine IT-Infrastruktur. Nach der Übernahme eines Tickethändlers (was oft vorkommt) werden dessen Systeme sehr schnell auf die Konzern-IT harmonisiert. Das ist operativ zwar eine große Herausforderung, aber Standardisierung und Automatisierung bringen erhebliche Kostenvorteile und damit erheblichen Gewinnspielraum, der zur strategischen Weiterentwicklung genutzt werden kann.

- Wie hoch ist das operative Ergebnis EBIT im Verhältnis zum durchschnittlichen Vermögen von CTS Eventim?

Der ROI betrug 12,8% in 2017, CTS Eventim hat für seine Kapitalgeber eine zweistellige Rendite erzielt. Das erscheint angesichts der hohen EBIT-Marge gar nicht so viel, offenbar ist eine Menge Vermögen für das Geschäft notwendig. Aber wir können davon ausgehen, dass die Anteileigner zufrieden waren.

Der Aktienkurs ist nach der Bilanzvorlage im März trotzdem gesunken. Offenbar hatten die Analysten noch bessere Ergebnisse erwartet. Denn die Erfolgsgeschichte soll weitergehen! Der Kurs ist in den letzten fünf Jahren um 160% gestiegen, und wahrscheinlich sind die guten Ergebnisse und auch deren Erwartung für die Zukunft schon eingepreist. Insgesamt ist der Kurs übrigens volatil, offenbar gibt es auch Risiken.

(Quelle: www.finanzen.net)

Vermögensstruktur

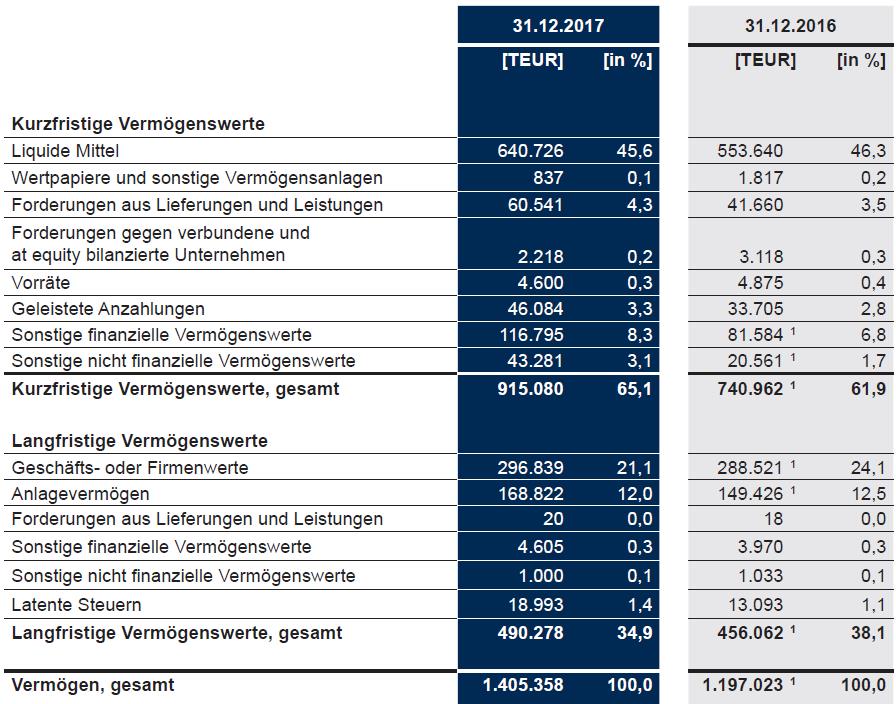

- Mit welchen Vermögensgegenständen (Englisch: Assets) wurde der EBIT erwirtschaftet? Welches sind wertmäßig die vier wichtigsten Vermögensgegenstände?

Warum steckt also so viel Vermögen in der Bilanz? Schauen wir drauf:

Wow: Fast die Hälfte (45,6%) sind Liquide Mittel, also Kasse! Das sind ja Zustände wie bei Apple oder Facebook. Eigentlich ist eine so große Kasse unnötig, warum wird das Geld nicht investiert, zumal die Kasse im Vorjahr auch schon so hoch war? Die Antwort: Anzahlungen aus Ticketverkäufen. Die Hälfte (314 Millionen) kommt von Ticketkunden, die die Ticketleistung noch nicht erhalten haben, das Konzert also noch nicht stattgefunden hat. (Entsprechend weist CTS Eventim auf der rechten Bilanzseite auch „Sonstige Verbindlichkeiten“ aus.)

Hier spiegelt sich das starke Weihnachtsgeschäft wider. Bis die Veranstaltungen abgerechnet werden, kann es leicht ein paar Monate dauern, so lange kann CTS Eventim mit dem zinslosen Kredit der Kunden arbeiten – nicht schlecht!

Der zweitgrößte Vermögensgegenstand sind mit 296,8 Millionen Euro Geschäfts- und Firmenwerte, das sind immaterielle Werte gekaufter Tochterunternehmen. Live Nation und die DEAG haben ähnliche Prozentsätze, man kauft Tochtergesellschaften zu moderaten Preisen.

Drittgrößter Vermögensgegenstand ist das Anlagevermögen mit Immobilien, IT-Infrastruktur, Software etc. Mit 12% des Gesamtvermögens ist der Anteil geringer als bei Live Nation (über 30%). Aber höher als beim deutsche Wettbewerber DEAG (lediglich 2%) – die Deutsche Entertainment AG hat viele Vermögensgegenstände geleast.

Der viertgrößte Vermögensgegenstand, die Sonstigen finanziellen Vermögenswerte mit 8,3% des Gesamtvermögens, repräsentieren im Wesentlichen Forderungen aus Ticketverkäufen. Auch keine große Sache.

Auffällig ist also einzig der hohe Kassenbestand. Der ergibt sich aus dem operativen Geschäft und lässt sich möglicherweise nicht ändern. Und ist bei der Marge auch verschmerzbar.

Finanzierungsstruktur

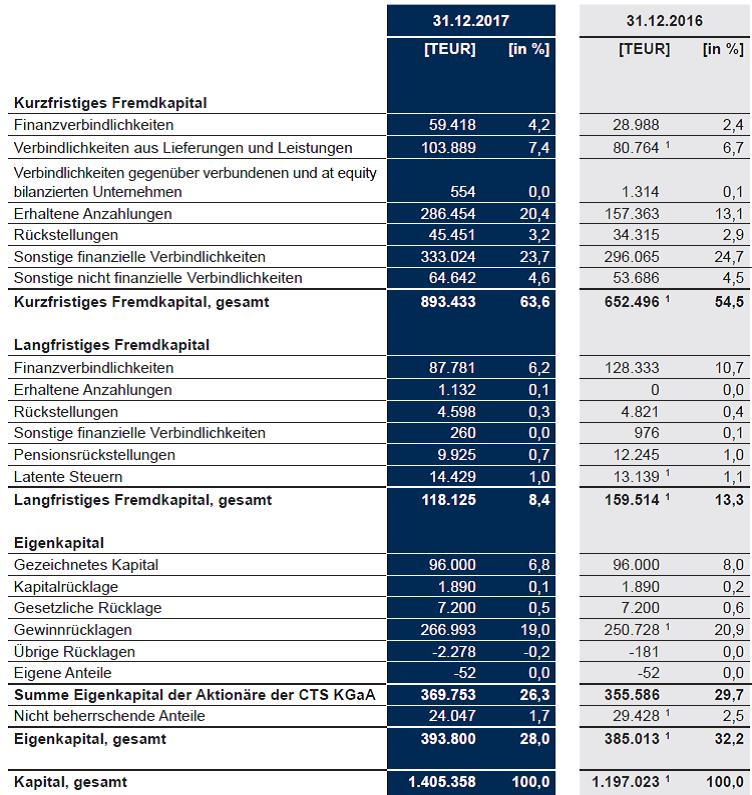

- Wie ist das Unternehmen finanziert? Wie hoch ist der prozentuale Anteil des Eigenkapitals am Gesamtkapital?

CTS Eventim hat eine Eigenkapitalquote von 28% und finanziert sich darüber hinaus überwiegend aus kurzfristigem Fremdkapital: zu 23,7% aus Sonstigen finanziellen Verbindlichkeiten (im wesentlichen Verbindlichkeiten aus Ticketeinnahmen) und zu 20,4% aus Anzahlungen von Kunden. Das ist nicht unkritisch, weil entsprechende Summen bald nach dem Bilanzstichtag abfließen werden. Aber es relativiert sich durch den hohen Kassenbestand und die hohen sonstigen finanziellen Vermögenswerte.

Die DEAG steht mit 10% Eigenkapital und 86% Kurzfristigem Fremdkapital auf deutlich dünnerem Eis, und auch Live Nation hat lediglich 19% Eigenkapital und auch immerhin 48% Kurzfristiges Fremdkapital.

Auffällig ist, dass sich alle drei Wettbewerber kaum aus langfristigem Fremdkapital finanzieren. CTS Eventim immerhin noch zu 6,2% mit verzinslichen Krediten, Live Nation hat keinen einzigen Kredit in der Bilanz und die DEAG nur eine Wandelschuldverschreibung, die sich in Eigenkapital wandelt. Mögen Banken das Entertainmentgeschäft nicht? Möglicherweise hat es noch das wilde Image aus den 70ern und 80ern. Aber zumindest CTS hat es mittlerweile auf eine sehr solide Basis gestellt.

Und letzter Punkt zur Finanzierung: CTS Eventim ist eine KGaA, eine Kommanditgesellschaft auf Aktien. Diese Rechtsform ermöglicht die Ausgabe weitere Aktien über die Börse, ohne dass der Komplementär, eine GmbH mit dem Gründer und CEO an der Spitze, Einfluss abgeben muss. So lässt sich das weitere Wachstum auch ohne Kredite finanzieren.

- Wie hoch ist das Verhältnis der Finanzverbindlichkeiten zum Eigenkapital?

Das Gearing beträgt 0,22. Also ein Fünftel, das Eigenkapital ist fünfmal höher als die Finanzverbindlichkeiten. Diese Kennzahl ist für das Bankenrating sehr wichtig, aber hier absolut unkritisch. Meist ist ein Gearing von 1 eine kritische Schwelle, die Finanzverbindlichkeiten sollen also nicht höher sein als das Eigenkapital. CTS Eventim dürfte ein gutes Rating haben.

Liquidität und Cashflow

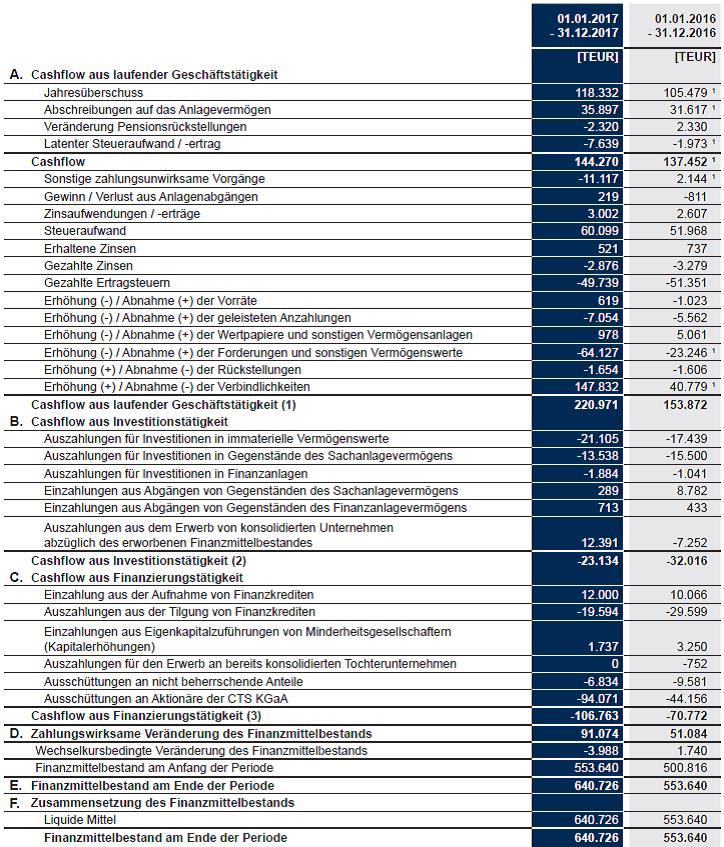

- Wie viel Bargeld generiert CTS Eventim aus dem laufenden Geschäft?

Der operative Cashflow ist mit 221 Millionen Euro deutlich höher als im Jahr davor. Das liegt insbesondere an der Erhöhung von Verbindlichkeiten (aus Anzahlungen) und an dem höheren Jahresüberschuss. CTS Eventim verdient also gut – haben wir ja auch bereits bei der Marge gesehen. Sehr solide!

- Kann CTS Eventim seine Investitionen aus dem laufenden Geschäft selbst finanzieren? (Übersteigt der operative Cashflow den Cashflow aus Investitionstätigkeit?)

Ja, denn der operative Cashflow ist deutlich höher als die Investitionen. CTS hat in immaterielle Vermögenswerte (Tochterunternehmen und IT) sowie in Sachanlagen (im wesentlichen IT-Infrastruktur) investiert. Und kündigt im Geschäftsbericht bereits an, in den beiden Folgejahren die entsprechenden Investitionen noch auszudehnen.

Die Differenz aus operativem Cashflow und Investitionscashflow ist der Free Cashflow, und der ist damit deutlich positiv. Das Geschäft wirft also Geld ab, die Kapitalgeber „ernten“ in Form von Dividenden und der Rückzahlung von Krediten. Da macht es Spaß, zuzuschauen! (Insbesondere, wenn man Aktionär von CTS Eventim ist.)

Fazit: CTS Eventim ist also eine Gewinnmaschine. Der Konzern hat sich kontinuierlich dahin entwickelt und nutzt heute seine Größe konsequent aus, zum Beispiel durch Effizienzpotentiale im IT-System. Wahrscheinlich helfen auch die Kontrolle der Wertschöpfungskette und die bedeutende Marktstellung in Deutschland bei der Preissetzung. Eventim erscheint als ein strategisch sehr stringent und in die richtige Richtung geführter Konzern. Interessant sind zwei Fragen: Wo schlummert noch Wachstumspotential und wie verändert sich der Markt, wenn neue Wettbewerber wie Amazon hinzukommen? Die etablierten Wettbewerber können CTS Eventim nicht gefährlich werden.

(Quellen: Geschäftsberichte 2017 der CTS Eventim KGaA, der DEAG AG, Geschäftsberichte der anderen genannten Unternehmen)